エグゼクティブサマリー

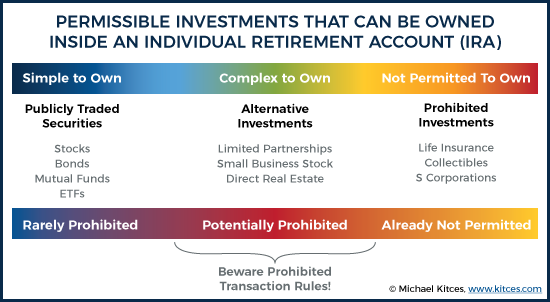

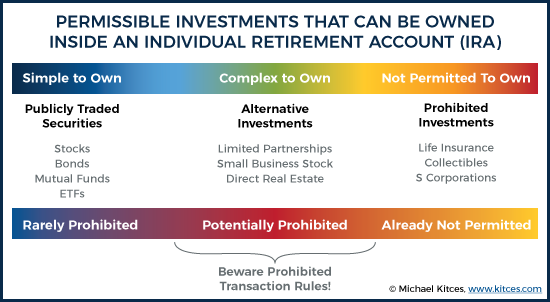

退職のための貯蓄を支援する上で彼らの意図された目的を達成するために、議会は、(伝統的なIraの場合)非課税の成長(ロスIRAのため) しかし、潜在的な税の乱用を抑制するために、内国歳入法はまた、IRAへの許容投資の範囲を制限し、明示的に生命保険契約やグッズを禁止しています(そし

さらに、IRAは、IRA所有者の他の資産から独立した税優先退職口座として扱われることを意図しているため、内国歳入法には、IRA所有者が自分自身またはその家族を豊かにするために口座を使用することを防ぐことを目的とした一連の”禁止取引”ルールも含まれている(実際に課税対象の引き出しを取ることなく)。 禁止された取引規則は、IRAの所有者自身および彼/彼女の肉親(ならびに特定の関連信託および事業体)を含む”失格者”との禁止された取引に従事する場合、IRAに不利な税務上の影響を引き起こす。

禁止取引自体には、IRAと失格者との間の不動産の売買、ira資産を失格者の使用に利用できるようにする、またはira資金を使用して失格者を補償する これは、IRA所有の不動産の一部を”修正”するためにIRAの所有者のための禁止された取引だ、または家族がiraが所有する(家賃の支払いのために、またはレ 同様に、IRAの所有者は、IRA資産を使用して、非IRA投資管理手数料、または財務計画手数料を支払わないように注意する必要があります(IRAは独自のアドバイザリー手数料を支払う必要があるため)。

幸いなことに、過去にIRSはira禁止取引を追求し、執行しようとしてきたが、かなり緩慢であった。 しかし、過去十年にわたって不動産を購入する自己指示IRAsの上昇、およびより一般的に”代替”投資のための自己指示IRAsを使用しての人気と-最近のGAOの つまり、iraの所有者は、特に単に”伝統的な”上場証券に投資されていないアカウントのために、彼らのIRAを使用している方法を慎重に見てみることが重

著者: マイケルKitces

マイケルKitcesはバッキンガムの富パートナー、たくさんの独立した財政の顧問を支えるターンキー富管理のサービス-プロバイダに計画の作戦の頭部である。

また、XY Planning Network、AdvicePay、fpPathfinder、New Planner Recruitingの共同創設者、Journal of Financial Planningの元開業医編集者、Financial Advisor Success podcastのホスト、人気のあるfinancial planning業界のブログ”Nerd’s Eye View”の出版社でもあります。comは、財務計画の知識を進めることに専念しています。 2010年、マイケルはFPAの”Heart of Financial Planning”賞の一つで、彼の献身と職業を進めるための仕事のために認識されました。

IRA口座の許可された投資

個人退職金口座(IRA)は、投資家が退職投資に、貢献に対する税額控除、および継続的な課税繰延成長を楽しむことができる退職 (または代わりにロスIRAの場合には、前払い税控除はありませんが、蓄積段階の間に課税繰延成長、および最後に成長の非課税引き出し。)

退職勘定が実際の貯蓄および長期投資に”適切に”使用されることを保証するために、IRCセクション408は、IRA内で保有できる投資の種類をいくつかの制限 このように、ほとんどのタイプの”伝統的な”(すなわち ircセクション408(a)(3)は、ira資産が生命保険契約に投資されることを明示的に禁止しており、IRCセクション408(m)は同様に、iraドルをあらゆる形態のグッズ(アートワーク、敷物、骨董品、宝石、切手、コインを含むが、特定の金、銀、またはプラチナコインまたは地金を含まない)に投資することを禁止している。 さらに、S法人はIRAによって所有されることはできません–IRA規則の下では許されないからではなく、ircセクション1361(b)(1)はすべてのS法人所有者が「個人」であることを要求し、IRAは単に付与者信託に似ているだけでなく、個々のIRA所有者とは完全に独立した事業体であるため、Taproot Administrative Services v.Commission of Internal Revenue Service(2009)の税務裁判所のケースの下で確認されているように、適格なS法人所有者ではありません。

しかし、現実には、許可された伝統的な株式や債券(またはそれらを保有するファンド)の両極端と、許されない生命保険やグッズやS企業の間にある潜在的な”代替”投資の広いスペースがまだあるということです。 IRAで開催されるかもしれないが、伝統的な上場有価証券ではない投資の他のタイプは、(順番に税の先取特権、あるいは作物農業に機器リース取引にエネル

しかし、これらの投資はIRAでの所有が特に禁止されていませんが、IRAの所有者と個々の退職勘定の間に存在する制限のため、追加の複雑さが生じま

Iraの所有者のIra口座に対する受託者義務

IRAへの様々なタイプのオルタナティブ投資で発生する追加の合併症は、iraが技術的に最終的にお金を使用して恩恵を受けるIRAの所有者とは別のエンティティであるという事実に由来する。 その結果、税法は、IRAとその所有者の資産が別々のままであり、一方が間接的に(新しいIRAの拠出を行い、IRAの分布を取るための許可されたルールを超えて)他を豊かにする方法で使用されないことを要求している。

Ircセクション4975

に基づく失格者および禁止された取引具体的には、IRCセクション4975は、IRAの所有者(およびIRAアカウントの責任者)が、ira自体の金銭的利益をその所有者またはその他の関連当事者と組み合わせることを禁止していると規定している。

IRCセクション4975(e)(2)の下では、自己主導のIRA失格者には以下が含まれます:

–アカウントの受託者(IRAの所有者自身を含む)

–家族の一員(配偶者、祖先、直系子孫、または直系子孫の配偶者を含む)

–株式/利益/受益権の50%以上が上記

-役員上記

に記載されている事業体の取締役、または10%以上の株主またはパートナーであり、誰か(またはいくつかの事業体)が”失格”人である限り、ircセクションで禁止さ 4975(c)(1)IRAアカウントと失格者との間の以下の直接的または間接的な取引のいずれかから:

–財産の売却、交換、またはリース(公正市場価値価格で取引されていても)

–金銭の貸出または信用の延長(いずれの方向でも)

–商品、サービス、または施設の提供

–資産からの移転、使用、または給付

–受託者としてのあなた自身の利益のための資産の取引

–受託者としての資産の取引

-iraとの取引に従事している第三者から受託者としての個人的な配慮を受ける

さらに、取引が禁止されている取引とみなされるためには、取引が禁止されている取引とみなされることを認識することが重要である。 上記の交換のうち、単にIRAの所有者(または他の失格者)とIRAの間で発生する必要があります。 取引が公正な市場価値のために行われたかどうかは関係ありません,サードパーティの取引で発生している可能性があり、まったく同じ条件の下で. 禁止された取引の1つがIRAと失格者との間で発生したという事実は、悪影響を引き起こすのに十分です。

自己主導のIRA禁止取引に従事するための税務上の影響と罰則

IRAとの禁止取引に従事するIRA所有者(またはその他の失格者)にとって、税務上の影響

IRC第4975条(a)に基づく”標準”規則は、禁止された取引が発生した場合、禁止された取引に従事する資格のない人に課される取引に関与する金額の15%の違 また、禁止された取引が現在の課税年度内に速やかにアンワウンド/修正されない場合、ペナルティ税は100%に増加します(!)の取引金額。

ただし、失格者とIRAとの間の禁止された取引には、取引を行った失格者と退職金制度自体の二つの当事者が関与しています。 そして、2つの当事者が関与している場合、両方とも禁止された取引で罰則の対象となる可能性があります!

その結果、IRA自身とIRA所有者(またはその受益者)との間の禁止取引の場合、Ircセクション408(e)(2)は、ira自体が完全に”失格”であることを規定しています。 そして、それは(失格者のペナルティ税の場合のように、禁止された取引に関与するアカウントの一部だけでなく)その税務上の地位を失う全体の退職

2つの間で調整し、退職口座の所有者が個人として禁止された取引ペナルティ税を支払うこととIRAの失格を介して、口座の価値以上に罰せられないようにするために、Ircセクション4975(c)(3)に基づく調整規定は、退職口座が失格された場合(IRA所有者または受益者の禁止された取引のために)、失格者に対するペナルティ税も適用されないことを規定している。 したがって、15%または100%のペナルティ税は、禁止された取引がIRAの所有者(または彼/彼女の受益者)以外の失格者と発生した場合、または他のタイプの退職

自己指向IRAsとの一般的な禁止取引

幸いなことに、irasとの禁止取引は非常にまれであるという事実は、ira資産の圧倒的多数が伝統的な上場証券に投資されているという単純な事実のためであり、禁止された取引は一般的に最初は実行可能ではない。 あなたが働いている会社の株式を購入しても、それが上場会社であり、利用可能な株式のごく一部を所有している場合、所有権は失格者と潜在的な禁 さらに、ほとんどのIRAカストディアンまたはtrusteed IRAプロバイダーは、とにかく禁止された取引を引き起こす可能性がほとんどない”伝統的な”投資機会を提

しかし、誰かがiraドルを自分が支配または所有する小規模な民間保有事業に投資することを目的として、iraドルを設立した場合、その事業体および/またはその事業における役割が失格者になる可能性がある。 結局のところ、IRAがビジネスにお金を入れて、ビジネスがそのお金を使ってiraの所有者(ビジネスの役員として)に給料を支払うと、IRAの所有者は効果的にIRAの資産を使用して自分自身を豊かにしています。 これは、再び、禁止された取引とみなされ、IRAを失格させることができます(IRAの所有者は禁止された取引の当事者になるため)。 (マイケルのメモ: Irsはますます同様にこれらの取引を精査しているものの、わずかに柔軟なルールは、いわゆるROBS戦略の下で、アカウントの所有者を採用することができ、)

同様に、IRAの所有者が直接不動産に投資し、それに対する修理作業(例えば、財産を”固定”する)を行う場合、iraの所有者がIRAの資産に対してサービスを提供したた (代わりに、IRA自体は、修復またはその他のプロパティにサービスを提供するために誰かを雇う必要があります。 そして、IRA資産に代わってサービスを支払うIRAの所有者が再び禁止された取引、または少なくともみなされた貢献になるように、IRA自体は、IRA自身の現金)

IRAにおける直接不動産との一般的な禁止取引の合併症には、iraの所有者またはその家族の他のメンバー(失格者でもある)に不動産を借りること、家族が不動産に無料で滞在することを許可すること(失格者による”資産の使用”としては依然として禁止されている)、または家族が不動産の上/内で働くことを雇うことが含まれる。 そしてもちろん、iraの所有者がすでに所有している既存の不動産をIRAに移そうとすることは禁止されています(iraの所有者からiraへの不動産の腕の長さの公正市場価値の売却でさえ、iraの所有者はまだ失格者であるため、まだ禁止された取引であるため)。

さらに、財務顧問と協力するIRAの所有者にとって、最も一般的な禁止取引は、投資顧問の手数料を(不適切に)支払うためにIRA資産を使用することです! その理由は、IRAは絶対に投資顧問料を支払うことができますが–それはIRCセクション212の下でIRA自体の正当な費用だ–IRAの資産は、IRA自身の顧問料を支払う 他の(すなわち、非IRA)口座の投資顧問料を支払うためにIRA資産を使用してIRAを失格することができ、IRAの所有者の”個人的な”投資費用を支払うためにIRA 同様に、財務計画料を支払うためにIRAを使用して–技術的に財務計画サービスを受信し、IRA自体ではなく、IRAの所有者の費用である–また、IRAの所有者、IRAを不適格にすることができ、禁止されたトランザクションの個人的な費用のためにIRAの資産を使用しています! 特に、IRAの投資顧問料を支払うために非IRA資産を使用することは許されている-とさえ潜在的にそれらを差し引くために–しかし、IRA自体は、独自の(比例分)、およびそれらのIRA支払った手数料は控除できません(ただし、すでに税引前口座から支払われたためにのみ)。

ファイナンシャル-アドバイザーは、家族のIRAsを投資するための取引を禁止しますか?

IRAに関連する最も「一般的な」失格者はIRA所有者自身ですが、家族も失格者であることに留意することが重要です。 先に述べたように、これは、IRAが家族から何かを購入したり、家族にお金を貸したりしてはならないことを意味します。 また、IRAの資産は、家族のサービスのために雇用し、支払うために使用することはできません(e.g。、IRA所有の不動産の修理作業を行うために)。 しかし、IRAsと家族の間のサービスのための潜在的な禁止された取引に関する注意点はそこで終わるものではありません。 ルールはまた、潜在的に提供する家族に適用することができます–とiraの資産から、のために支払われます-iraへの投資サービス!

言い換えれば、IRAがiraの所有者に関連する家族である財務顧問に財務顧問サービスのために支払う場合、それは完全に課税対象のイベントでIRAを失格

幸いなことに、ircセクション4975(d)(17)に基づく例外は、退職金口座に提供される投資助言は禁止された取引規則の対象ではなく、”適格投資助言取 これに関連して、ircセクション4975(f)(8)に基づく適格投資助言取り決めは、アドバイザーが選択された投資に応じて変化しないレベル手数料を支払われるか、Ircセクション4975(f)(8)(C)のコンピュータモデル要件に基づいて勧告を行うものである特定の客観性要件を満たし、そのように認定されなければならない。

独立したRIAが家族のIRAに有料の投資管理サービスを提供する場合、投資顧問が異なる投資オプションまたはモデルに対して異なる料金を請求しない しかし、家族のIRAを投資するための手数料を支払われるブローカー-ディーラーの登録代表者のために、顧問が失格家族(すなわち)である場合、支払いは実際に禁止 の配偶者、またはその子または孫または配偶者)。

このような状況では、ブローカーは、失格者として禁止された取引に従事するための15%のペナルティ税に直面し、課税年度末までに取引が逆転されない(すなわ ブローカーがIRAの所有者または彼/彼女の受益者ではない限り、IRA自体はそのまま残り、失格されないようにする必要があります。 (ブローカーが実際に彼/彼女自身のIRAで手数料の製品を購入し、実際に手数料の支払いを受信した場合、一方で、それは課税対象イベントで全体のIRAを失格)

そしてもちろん、顧問がira資産を関係のあるビジネスに投資するように指示した場合、例えば、アカウントの受託者であり、直接資産を自分の不動産やスタートアップ事業などに投資する場合などに注意することが重要です。 -最終的な結果は、禁止された取引である可能性もあります。

Ira禁止取引の精査の高まり

現実には、Ira自体が存在する限り、Iraの禁止取引ルールが存在していたということです。 そして、彼らの歴史のほとんどのために、彼らは主に無関係だったので、彼らは主に無視されました。 結局のところ、前述したように、ほとんどのIRAカストディアンが”伝統的な”上場投資証券への投資を容易にするように構成されていた世界では、禁止された取引が最初に発生する可能性がある状況を作り出すことはほぼ不可能でした(おそらく、不適切に請求された財務計画や投資顧問料を超えて!).

しかし、Pensco、Equity Trust、Entrust Groupのような新しい「自主的なIRAカストディアン」プラットフォームの台頭に伴い、投資家が退職勘定への「非伝統的な」代替投資を追求す 株式や債券以外のものに退職金口座のドルを投資したいという欲求は、2000年代の不動産投資ブームの間に最初に勢いを得ているように見えます–いくつかは、購入に投資し、”フリップ”住宅用不動産に彼らの退職金口座を使用したいと思ったとき–その後、株式市場の投資のリスクと多くの債券投資の平凡な利回りについての懸念を与えられた金融危機の余波で代替資産クラスの他の形態に拡張しました。

しかし、これらのタイプの自己指向退職勘定の上昇、および実質的な税の罰則、または退職勘定全体の失格を引き起こす禁止取引を引き起こす可能性のあるオルタナティブ投資の促進は、ワシントンの議員を含む多くの人々に懸念を引き起こしている。 その結果、政府アカウンタビリティオフィス(GAO)は最近、議員や規制当局が非伝統的な資産に投資する退職勘定の監督により関与すべきかどうかを評価するための調査を実施しました…今のところ、代替案に投資する際のIRAのリスクと潜在的な失格は、IRSの出版物590(2015年)に最近追加されたばかりであり、価値の低い資産を追跡し報告する方法に関するガイダンスはまだ限られています(必要な最小分配義務を計算するために重要です)。 この調査では、IRAsの”型破りな”資産に投資されている集団的価値のcollective50Bを持つほぼ半分の百万のアカウントがあることが判明したにもかかわらず。

そして、禁止された取引を引き起こす可能性のあるIRAの”間違い”を避けることは、依然として口座所有者の責任であることを考えると、消費者教育の欠如 実際、GAOの調査では、iraのカストディアンの中には、自らの提供物が「IRSによって事前承認されている」ことを暗示しているものもあれば、最終的にiraのカストディアンが資産を保持し、iraのカストディアンの義務を果たすことが行政上可能であることを確認する責任があるにもかかわらず、iraにおいて非伝統的/代替資産が許容されることを確実にするために必要なデューデリジェンスを行っているものもあると指摘している(iraの所有者にとって禁止された取引であるかどうかではない)。 実際、GAOは、取引が終了した場合に販売員またはプロモーターを豊かにする方法で、いくつかのタイプのオルタナティブ投資が自己指示型Iraに売却されるという懸念を表明していますが、自己指示型IRAプロバイダーが「小切手帳管理」を提供する状況では、最終的にはすべての小切手が禁止された取引規則に準拠しているかどうかを判断するのはIRAの所有者次第です。

言い換えれば、IRAsで禁止されている取引に関しては、”無知は言い訳ではない”、また、自己主導のIRAに様々な代替資産を保有する可能性についての自己主導のira提供者の保証でもない。 そして、懸念の原因があることを発見したGAOの研究では、いくつかの追加のIRSの執行が問題に耐えるようになるまでには時間の問題かもしれません…特に、禁止された取引に従事しているIRAの所有者が実際にいるように見えます(おそらく無意識のうちに)。 出発点は、問題の範囲を理解することであり、その後、IRSは、ターゲットにどのような戦略を決定し、より多くの質問を開始します。

これは、禁止された取引のリスクと、それを引き起こす可能性のある状況をより認識する時が来たことを意味します–自己指向のIraや、悪影響を引き起こ 特に、iraでさえ”小さな”禁止された取引ミスは、所得税と潜在的な早期撤退罰則の両方をトリガし、全体の退職金口座を失格することができることを与