- Sammendrag

- Forfatter: Michael Kitces

- Tillatte Investeringer For IRA-Kontoer

- EN IRA-Eiers Fidusiære Plikt Til SIN IRA-Konto

- Diskvalifiserte Personer Og Forbudte Transaksjoner UNDER IRC Seksjon 4975

- Skattemessige Konsekvenser Og Straffer For Å Delta I En Selvstyrt IRA Forbudt Transaksjon

- Vanlige Forbudte Transaksjoner Med Selvstyrte IRAs

- Finansiell Rådgiver Forbudt Transaksjoner For Å Investere Familiemedlemmer IRAs?

- Stigende Gransking AV IRA Forbudte Transaksjoner

Sammendrag

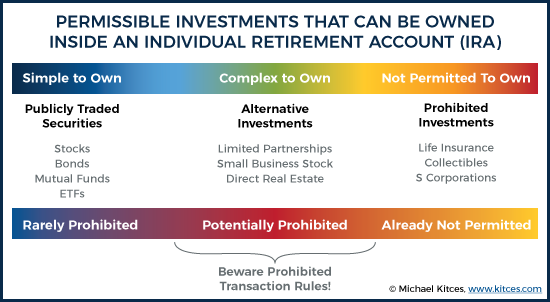

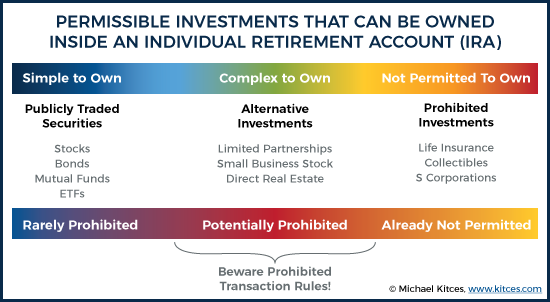

For å oppfylle deres tiltenkte formål med å støtte sparing til pensjon, Gir Kongressen Den Enkelte Pensjonskonto (IRA) visse skattepreferanser, fra fradragsberettigede bidrag (i tilfelle av tradisjonelle Ira) til skattefri vekst (For En Roth IRA). Men For å begrense potensielt skattemisbruk begrenser Internal Revenue Code også rekkevidden av tillatte investeringer i EN IRA, og forbyr eksplisitt livsforsikringskontrakter og samleobjekter (og under egne regler kan s-selskaper heller ikke eies i EN IRA).

Videre, Fordi EN IRA er ment å bli behandlet som en egen skattepreferert pensjonskonto fra DE ANDRE eiendelene TIL IRA-eieren, Inneholder Internal Revenue Code også en rekke» forbudte transaksjonsregler » som er ment å hindre IRA-eieren fra å bruke kontoen til å berike seg selv eller deres familiemedlemmer (uten å faktisk ta en skattepliktig tilbaketrekking). De forbudte transaksjonsreglene forårsaker negative skattemessige konsekvenser for IRA hvis DEN engasjerer seg i slike forbudte transaksjoner med noen «diskvalifisert person», som inkluderer IRA-eieren selv og hans / hennes nærmeste familiemedlemmer(samt visse relaterte trusts og forretningsenheter).

Forbudte transaksjoner selv kan omfatte alt fra å kjøpe eller selge eiendom mellom IRA og en diskvalifisert person, noe SOM gjør IRA eiendeler tilgjengelig for en diskvalifisert persons bruk, eller bruke IRA midler til å kompensere en diskvalifisert person. Det er derfor DET er en forbudt transaksjon for EN IRA-eier å «fikse opp» et STYKKE IRA-eid eiendom, eller la et familiemedlem bo i (for leiebetalinger eller leiefri) eiendom eid AV IRA, og til og med en finansiell rådgiver som tjener en provisjon fra å selge en investering til ET familiemedlems IRA, kan utløse en forbudt transaksjon (selv om nivårådgivende avgifter er tillatt). PÅ samme MÅTE må EN IRA-eier være forsiktig med å ikke betale noen ikke-IRA investeringsforvaltningsavgifter, eller økonomiske planleggingsavgifter, ved HJELP AV IRA-eiendeler (DA IRA bare skal betale sine egne rådgivende avgifter).

Heldigvis HAR IRS tidligere vært ganske lax i å forfølge og forsøke å håndheve MOT IRA-forbudte transaksjoner. Men med økningen av selvstyrte IRAs som kjøper fast eiendom i løpet av det siste tiåret, og mer generelt populariteten til å bruke selvstyrte IRAs for «alternative» investeringer-som en nylig gao – studie anslår er nå en markedsplass på $50B – er det en økende risiko for at IRS snart vil øke sin håndhevelse på IRA-forbudte transaksjoner. Det betyr at DET er avgjørende FOR IRA-eiere å se nøye på hvordan DE bruker IRA, spesielt for kontoer som ikke bare investeres i «tradisjonelle» børsnoterte verdipapirer… som selv om en SELVSTYRT IRA-leverandør bekrefter at DEN kan holde en bestemt alternativ investering, er DET fortsatt DET JURIDISKE ansvaret TIL IRA-eieren selv for å avgjøre om DET er tillatt, og unngå å utløse forbudte transaksjoner!

Forfatter: Michael Kitces

Michael Kitces Er Leder For Planleggingsstrategi Hos Buckingham Wealth Partners, en nøkkelferdig leverandør av formuesforvaltning som støtter tusenvis av uavhengige finansielle rådgivere.

i tillegg er han medstifter AV XY Planning Network, AdvicePay, Fppathfinder og New Planner Recruiting, Tidligere Utøver Redaktør Av Journal Of Financial Planning, vert For Financial Advisor Success podcast, og utgiver Av Den populære financial planning industry bloggen Nerd ‘ S Eye View gjennom hans nettside Kitces.com, dedikert til å fremme kunnskap i økonomisk planlegging. I 2010 Ble Michael anerkjent med EN AV FPAS» Heart of Financial Planning » – priser for sitt engasjement og arbeid for å fremme yrket.

Tillatte Investeringer For IRA-Kontoer

Den Enkelte Pensjonskonto (IRA) er en form for skattesubsidiert sparekonto for pensjonering, hvor investorer kan nyte et skattefradrag på bidrag og pågående utsatt skattevekst på pensjonsinvesteringene. (Eller alternativt i Tilfelle Av En Roth IRA, ingen skattefradrag, men skattemessig utsatt vekst i akkumuleringsfasen, og skattefrie uttak av vekst på slutten.)

FOR å sikre at pensjonskontoer brukes «riktig» for faktisk sparing og langsiktig investering, plasserer IRC Seksjon 408 noen grenser for hvilke typer investeringer som kan holdes inne i EN IRA. Dermed, mens de fleste typer » tradisjonelle «(dvs. Irc Seksjon 408 (a) (3) forbyr eksplisitt IRA eiendeler fra å bli investert i livsforsikringskontrakter, OG IRC Seksjon 408(m) forbyr på samme måte å investere IRA – dollar i noen form for samleobjekter(inkludert kunstverk, tepper, antikviteter, edelstener, frimerker og mynter, men ikke inkludert visse gull–, sølv-eller platinamynter eller bullion). I tillegg kan et s – selskap ikke eies av EN IRA heller-men ikke fordi DET ikke er tillatt i HENHOLD TIL IRA-reglene, men i stedet fordi IRC-Seksjon 1361(b)(1) krever at Alle s-eiere skal være «individer», og fordi EN IRA ikke bare er lik en grantor-tillit, men er en helt egen enhet fra den enkelte IRA-eier, er det ikke en kvalifisert s-selskapseier, som bekreftet Under Skattesaken Av Taproot Administrative Services v. Commission Of Internal Revenue Service (2009).

virkeligheten er imidlertid at det fortsatt er et bredt spekter av potensielle «alternative» investeringer som ligger mellom ekstremer av tillatte tradisjonelle aksjer og obligasjoner (eller midler som holder dem), og utillatelig livsforsikring og samleobjekter og s-selskaper. Andre typer investeringer som kan holdes i EN IRA, men ikke er tradisjonelle børsnoterte verdipapirer, inkluderer begrensede partnerskapsinvesteringer (som igjen kan investere i alt fra energiinteresser til utstyrsleasing avtaler til skattelettelser eller til og med avlinger), lager i en liten (privateid) virksomhet, eller til og med en direkte investering i fast eiendom.

Men mens disse investeringene ikke er spesielt forbudt å bli eid I EN IRA, oppstår det flere kompleksiteter på grunn av begrensningene som eksisterer mellom IRA-eiere og deres individuelle pensjonskonto.

EN IRA-Eiers Fidusiære Plikt Til SIN IRA-Konto

de ekstra komplikasjonene som oppstår med ulike typer alternative investeringer i EN IRA, kommer fra det faktum at EN IRA teknisk sett er en egen enhet fra SIN IRA-eier som til slutt vil bruke og dra nytte av pengene. Og som et resultat krever skattekoden at eiendelene til EN IRA og dens eier forblir separate, og ikke brukes på en måte der man indirekte beriker den andre (utover de tillatte reglene for å lage nye IRA-bidrag og ta IRA-distribusjoner).

Diskvalifiserte Personer Og Forbudte Transaksjoner UNDER IRC Seksjon 4975

Spesifikt, IRC Seksjon 4975 fastsetter at EN IRA eier (og alle andre ansvarlige FOR IRA konto) er forbudt fra å blande DE økonomiske interessene TIL IRA selv med sin eier eller andre nærstående parter, som alle anses å være «diskvalifiserte personer».

UNDER Irc Seksjon 4975 (e) (2), selvstyrte IRA diskvalifiserte personer inkluderer:

– ethvert tillitsforhold til kontoen (som inkluderer IRA– eieren selv)

– et medlem av familien (som inkluderer en ektefelle, forfedre, lineal etterkommer eller ektefelle av en lineal etterkommer)

-et selskap, partnerskap, tillit eller eiendom hvor 50% eller mer av aksjene/fortjenesten/fordelaktige interesser eies av noen av de ovennevnte

– en offiser 10% eller mer aksjonær eller partner av en enhet beskrevet ovenfor

og i den grad noen (Eller Noen Enhet) er en «diskvalifisert» person, er han/hun/det forbudt i henhold til irc-seksjonen 4975 (c) (1) fra noen av følgende direkte eller indirekte transaksjoner mellom IRA-kontoen og en diskvalifisert person:

– Salg, bytte eller leasing av eiendom (selv om det gjennomføres til en rettferdig markedsverdi pris)

– Utlån av penger eller utvide kreditt (i begge retninger)

– Innredning av varer, tjenester eller fasiliteter

– Overføring, bruk, eller dra nytte av eiendeler

– Håndtere eiendeler for dine egne fordeler som en tillitsmann

– motta personlig vurdering som en fiduciary fra en tredjepart som er engasjert i en transaksjon med ira

i tillegg er det viktig å erkjenne at for en transaksjon som skal anses som en forbudt transaksjon, en av de ovennevnte børsene må bare skje mellom IRA-eieren (eller annen diskvalifisert person) og IRA. Det spiller ingen rolle om transaksjonen ble gjort for en rettferdig markedsverdi, under nøyaktig samme vilkår som kan ha skjedd i en tredjeparts transaksjon. Det faktum at EN av de forbudte transaksjonene skjedde mellom IRA og en diskvalifisert person, er tilstrekkelig til å utløse negative konsekvenser.

Skattemessige Konsekvenser Og Straffer For Å Delta I En Selvstyrt IRA Forbudt Transaksjon

FOR DE IRA-eiere (eller andre diskvalifiserte personer) som engasjerer seg i en forbudt transaksjon med EN IRA, er skattekonsekvensene alvorlige.

«standard» – regelen under Irc-Seksjon 4975 (a) er at hvis en forbudt transaksjon oppstår, er det en straffeskatt på 15% av beløpet som er involvert i transaksjonen, pålagt enhver diskvalifisert person som er engasjert i den forbudte transaksjonen. Og hvis den forbudte transaksjonen ikke straks vikles/korrigeres innen inneværende skatteår, økes straffeskatten til 100% (!) av transaksjonsbeløpet.

Men En forbudt transaksjon mellom en diskvalifisert person og EN IRA involverer to parter-den diskvalifiserte personen som gjennomførte transaksjonen, og pensjonsplanen selv. Og hvor det er to parter involvert, kan begge bli straffet i en forbudt transaksjon!

SOM et resultat, i tilfelle av en forbudt transaksjon mellom EN IRA selv og IRA eier (eller hans/hennes mottaker), irc Seksjon 408(e)(2) fastsetter AT IRA selv er fullt «diskvalifisert» – som betyr at den mister sin skatt utsatt status, og blir behandlet som om det var fullt likvidert i en skattepliktig fordeling som i januar 1st av skatteåret der den forbudte transaksjonen skjedde. Og det er hele pensjonskonto som mister sin skattestatus (og ikke bare den delen av kontoen som er involvert i den forbudte transaksjonen, som det er tilfelle med straffeskatten på en diskvalifisert person).

for å koordinere mellom DE to – og sikre at en pensjonskonto eier ikke ender ut straffet for mer enn hele verdien av kontoen, ved både å betale en forbudt transaksjon straffeskatt som individ og via diskvalifisering av HANS/HENNES IRA – en koordinerende bestemmelse under Irc Seksjon 4975(c)(3) fastsetter at hvis pensjonskonto diskvalifiseres (på grunn av en forbudt transaksjon AV IRA-eieren eller hans/hennes mottaker), vil straffeskatten på en diskvalifisert person ikke også gjelde. Dermed gjelder 15% eller 100% straffeskatt effektivt bare hvis den forbudte transaksjonen skjer med en diskvalifisert person i tillegg TIL IRA-eieren (eller hans / hennes mottaker), eller i tilfelle forbudte transaksjoner med andre typer pensjonskontoer (f.eks.

Vanlige Forbudte Transaksjoner Med Selvstyrte IRAs

Heldigvis er virkeligheten at forbudte transaksjoner med IRAs er ganske sjeldne, på grunn av det enkle faktum at det overveldende flertallet AV IRA-eiendeler bare er investert i tradisjonelle børsnoterte verdipapirer, hvor en forbudt transaksjon generelt ikke er mulig i utgangspunktet. Selv om du kjøper aksjene i selskapet du jobber på, når det er et børsnotert selskap, og du eier en liten brøkdel av de tilgjengelige aksjene, kommer eierskapet ikke eksternt nær terskelen som er nødvendig for at det skal utgjøre en diskvalifisert person og potensiell forbudt transaksjon. Videre tilbyr DE FLESTE IRA-forvaltere eller trusteed IRA-leverandører bare «tradisjonelle» investeringsmuligheter, der det nesten ikke er potensial til å utløse en forbudt transaksjon uansett.

men Hvis noen etablerer en selvstyrt IRA med sikte på å investere IRA – dollar i en liten privat holdt virksomhet som de kontrollerer eller eier – slik at forretningsenheten, og/eller deres rolle i virksomheten, kan føre til at den blir diskvalifisert person-er det en risiko for at tildeling AV IRA-dollar til å eie den virksomheten kan føre TIL AT IRA selv blir diskvalifisert (og behandlet som fullt distribuert som en skattepliktig hendelse). TROSS alt, hvis IRA legger penger inn i virksomheten, og virksomheten bruker deretter pengene til å betale en lønn TIL IRA-eieren (som en offiser i virksomheten), HAR IRA-eieren effektivt brukt IRA-eiendelene til å berike seg selv. Som IGJEN kan anses som en forbudt transaksjon, og diskvalifisere IRA (SOM IRA-eieren ville være part i den forbudte transaksjonen). (Michael ‘ S Notat: Litt mer fleksible regler gjelder når det gjelder en arbeidsgiverpensjonsplan, for eksempel en 401 (k) eller profittdelingsplan, som investerer i et tett holdt C-selskap som kan ansette kontoeieren, under den såkalte ROBS-strategien, selv OM IRS i økende grad gransker disse transaksjonene også.)

Tilsvarende, hvor EN IRA eier investerer i direkte eiendom, og deretter gjør reparasjonsarbeid til det (f.eks «fikse opp» eiendommen), en forbudt transaksjon har skjedd, fordi IRA eier gjengitt tjenester til/for EN eiendel AV IRA. (I stedet MÅ IRA selv ansette noen til å reparere eller på annen måte tilby tjenester til eiendommen. OG IRA selv må betale for disse tjenestene ut AV IRAS egne kontanter, DA IRA-eieren som betaler for tjenester på vegne AV IRA-eiendelen, igjen vil være en forbudt transaksjon, eller i det minste et ansett bidrag.)

Andre vanlige forbudte transaksjonskomplikasjoner med direkte eiendom i EN IRA inkluderer leie ut eiendommen til IRA-eieren eller andre medlemmer av HANS/hennes familie (som også er diskvalifiserte personer), slik at familien kan bo gratis i eiendommen (som fortsatt er forbudt som en «bruk av eiendelen» av en diskvalifisert person), eller ansette familiemedlemmer til å jobbe på / i eiendommen. OG selvfølgelig, prøver å overføre eksisterende eiendom IRA eieren allerede eier I IRA ville være forbudt (fordi selv en armlengdes lengde fair-market-verdi salg av fast eiendom FRA IRA eieren TIL IRA er fortsatt en forbudt transaksjon, SOM IRA eieren er fortsatt en diskvalifisert person).

i TILLEGG, FOR IRA-eiere som jobber med finansielle rådgivere, er den vanligste forbudte transaksjonen å være forsiktig med, bruk AV IRA-eiendeler til (uhensiktsmessig) å betale en investeringsrådgivers avgifter! Årsaken er at mens EN IRA absolutt kan betale et investeringsrådgivende gebyr – det er en legitim utgift av IRA selv under IRC-Seksjon 212-IRAS eiendeler skal bare betale IRAS egne rådgivende avgifter. Å bruke IRA-eiendeler til å betale investeringsrådgivningsgebyrene til andre (dvs. ikke-IRA) kontoer er en forbudt transaksjon for å bruke IRA-eiendeler til å betale DE» personlige » investeringskostnadene TIL IRA-eieren, som kan diskvalifisere IRA. På samme måte bruker IRA TIL å betale et økonomisk planleggingsgebyr-som teknisk sett er en utgift av IRA-eieren som mottar de økonomiske planleggingstjenestene, og ikke IRA selv – OGSÅ IRA-eiendeler for PERSONLIGE utgifter til IRA-eieren, en forbudt transaksjon som kan diskvalifisere IRA! Spesielt er DET tillatt å bruke ikke-IRA – eiendeler til å betale EN IRAS investeringsrådgivningsgebyrer – og til og med å trekke dem potensielt-MEN IRA selv bør bare betale sin egen (pro-rata andel av) investeringsrådgivningsgebyrer (ikke økonomiske planleggingsgebyrer eller finansielle planleggings-sentriske buntede avgifter!), OG DE IRA-betalte avgiftene vil ikke være fradragsberettigede (men bare fordi de allerede var betalt fra en konto før skatt).

Finansiell Rådgiver Forbudt Transaksjoner For Å Investere Familiemedlemmer IRAs?

mens den mest vanlige diskvalifiserte personen som er tilknyttet EN IRA, er IRA-eieren selv, er DET viktig å huske på at familiemedlemmer også er diskvalifiserte personer. SOM nevnt tidligere betyr DETTE AT IRA ikke skal kjøpe noe fra, eller låne penger til, et familiemedlem. I TILLEGG KAN IRA-eiendeler ikke brukes til å ansette og betale for tjenester av familiemedlemmer (e.g., å gjøre reparasjonsarbeid PÅ IRA-eide fast eiendom). Advarslene om potensielle forbudte transaksjoner for tjenester mellom IRAs og familiemedlemmer slutter imidlertid ikke der. Reglene kan også potensielt gjelde for et familiemedlem som gir – og får betalt for, FRA IRA eiendeler – investeringstjenester TIL IRA!

MED andre ord, hvis EN IRA betaler for finansiell rådgivning til en finansiell rådgiver som er et beslektet familiemedlem TIL IRA-eieren, kan DEN diskvalifisere IRA i en fullt skattepliktig hendelse!

Heldigvis fastsetter et unntak under Irc-Seksjon 4975(d)(17) at investeringsrådgivning gitt til en pensjonskonto ikke er underlagt de forbudte transaksjonsreglene, men bare så lenge det leveres som en del av EN «kvalifisert investeringsrådgivningsordning». I denne sammenheng er en kvalifisert investeringsrådgivningsordning – i HENHOLD TIL Irc – Seksjon 4975(f)(8) – en hvor rådgiveren enten er betalt et nivågebyr som ikke varierer avhengig av de valgte investeringene (i likhet med fritaket for «nivåavgift» under DoL fiduciary), eller gjør anbefalingen basert på datamodellkravene I IRC-Seksjon 4975 (f) (8) (C) (som må oppfylle visse objektivitetskrav og være sertifisert som sådan).

i tilfelle av en uavhengig RIA som gir betalte investeringsforvaltningstjenester til ET familiemedlems IRA, bør denne bestemmelsen ikke utgjøre en utfordring, så lenge investeringsrådgiveren ikke belaster annerledes for ulike investeringsalternativer eller modeller (dvs.har samme rådgivningsgebyr for alle investeringsalternativer). Men for en registrert representant for en meglerforhandler som får betalt en provisjon for å investere ET familiemedlems IRA, kan betalingen faktisk utgjøre en forbudt transaksjon, hvis rådgiveren er et diskvalifiserende familiemedlem (dvs . eller foreldre TIL IRA-eieren, ektefelle TIL IRA-eieren, eller et barn eller barnebarn eller ektefelle derav).

i en slik situasjon vil megleren møte 15% straffeskatt for å engasjere seg i en forbudt transaksjon som en diskvalifisert person, som potensielt stiger til en 100% straffeskatt hvis transaksjonen ikke reverseres (dvs.provisjonen er ikke angret) innen utgangen av skatteåret. Selv om megleren ikke ER IRA-eieren eller hans / hennes mottaker, BØR IRA selv forbli intakt og ikke diskvalifiseres. (På den annen side, hvis en megler faktisk kjøper et provisjonsbart produkt i sin EGEN IRA, og faktisk mottar provisjonsbetalingen, kan den diskvalifisere hele IRA i en skattepliktig hendelse!)

Og selvfølgelig er det viktig å merke seg at hvis en rådgiver mer åpenlyst leder IRA-eiendeler til å bli investert i en virksomhet som de har forhold til – for eksempel hvis de er fidusiære til kontoen og direkte eiendeler som skal investeres i egen eiendom, eller oppstartsvirksomhet, etc. – sluttresultatet kan også være en forbudt transaksjon.

Stigende Gransking AV IRA Forbudte Transaksjoner

realiteten er at de forbudte transaksjonsregler For IRAs har eksistert så lenge IRAs selv har eksistert. Og for det meste av deres historie ble de i stor grad ignorert, fordi de i stor grad var irrelevante. Tross alt, som nevnt tidligere, i en verden der DE FLESTE IRA-forvaltere ble strukturert for å legge til rette for å investere i «tradisjonelle» børsnoterte investeringspapirer, var det nesten umulig å skape en situasjon der en forbudt transaksjon kunne oppstå i utgangspunktet (utover kanskje feilaktig fakturert økonomisk planlegging eller investeringsrådgivende avgifter!).

men med fremveksten av nye «selvstyrte IRA-depotplattformer som Pensco, Equity Trust Og Entrust Group, er det flere og flere alternativer for investorer å forfølge «ikke-tradisjonelle» alternative investeringer i pensjonskontoer. Ønsket om å investere pensjonskonto dollar til noe i tillegg til aksjer og obligasjoner ser ut til å ha fått fart i løpet av eiendomsmegling investere mani av 2000 – tallet-når noen ønsket å bruke sine pensjonskonto for å kjøpe, investere i, og «flip» boligeiendommer – og deretter utvidet til andre former for alternative aktivaklasser i kjølvannet av finanskrisen, gitt bekymringer om risikoen for aksjemarkedet investere og middelmådig avkastning på mange renteinvesteringer.

men økningen av disse typer selvstyrte pensjonskontoer, og deres tilrettelegging av alternative investeringer som potensielt kan utløse en forbudt transaksjon som forårsaker betydelige skattestraff, eller til og med diskvalifisering av hele pensjonskonto, har forårsaket bekymring for mange, inkludert lovgivere I Washington. Som et resultat har Government Accountability Office (GAO) nylig gjennomført en studie for å vurdere om lovgivere og / eller regulatorer bør bli mer involvert i tilsynet med pensjonskontoer som investerer i ikke-tradisjonelle eiendeler… og bemerker at risikoen og potensiell diskvalifisering av EN IRA ved investering i alternativer først nylig ble lagt til IRS-Publikasjon 590 (i 2015), og det er fortsatt begrenset veiledning om hvordan man sporer og rapporterer eiendeler som er vanskelige å verdsette (som er avgjørende for beregning av nødvendige minimumsfordelingsforpliktelser). Til tross for at studien fant at det nå er nesten en halv million kontoer med $ 50b av kollektiv verdi investert i» ukonvensjonelle » eiendeler i Ira.

og mangelen på forbrukeropplæring handler om, gitt at å unngå «feil» i EN IRA som kan føre til en forbudt transaksjon, er fortsatt kontoinnehaverens ansvar. FAKTISK bemerker gao-studien spesielt at noen selvstyrte IRA-forvaltere innebærer at deres tilbud er» forhåndsgodkjent AV IRS » eller at de gjennomfører den nødvendige diligence som er nødvendig for å sikre at den ukonvensjonelle / alternative eiendelen er tillatt I IRA, selv om IRA-forvalteren til slutt bare er ansvarlig for å bekrefte at det er administrativt mulig å holde eiendelen og oppfylle SINE IRA-depotoppgaver (ikke om DET ville være en forbudt transaksjon for IRA-eieren). FAKTISK uttrykker GAO bekymring for at noen typer alternative investeringer selges til selvstyrte IRAs på en måte som beriker selgeren eller promotoren hvis avtalen lukkes, men disowns ethvert ansvar hvis investeringen viser seg å være en forbudt transaksjon, fordi i situasjoner der DEN selvstyrte IRA-leverandøren tilbyr «kontrollbokskontroll», er det til slutt fortsatt OPP TIL IRA-eieren å fastslå at hver sjekk er i samsvar med de forbudte transaksjonsreglene.

med andre ord, «uvitenhet er ingen unnskyldning» når det gjelder forbudte transaksjoner i Ira, og det er heller ikke forsikringer fra en SELVSTYRT IRA-leverandør om muligheten for å holde ulike alternative eiendeler i EN SELVSTYRT IRA. Og MED gao-studien som finner ut at det er årsaker til bekymring, kan det bare være et spørsmål om tid før noen ekstra IRS-håndhevelse kommer til å bære på problemet… særlig ettersom det ser ut til at DET virkelig ER IRA-eiere som engasjerer seg i forbudte transaksjoner (om enn kanskje uvitende). Utgangspunktet er å forstå omfanget av problemet, og DERETTER IRS vil avgjøre hvilke strategier for å målrette, og begynne å stille flere spørsmål.

Som betyr at det er på tide å være mer bevisst på risikoen for forbudte transaksjoner, og situasjoner som kan utløse dem – ikke bare med hensyn til selvstyrte IRAs og den økende bruken av ulike typer «alternative» investeringer som kan utløse negative konsekvenser, Men også de «enklere» situasjoner som potensielle forbudte transaksjoner med finansielle rådgivere som er kompensert for å investere IRA dollar av familiemedlemmer. Spesielt gitt at selv bare en» liten » forbudt transaksjonsfeil i EN IRA kan diskvalifisere hele pensjonskonto, utløser både inntektsskatt og potensielle tidlige tilbaketrekningsstraff!