- 1970modifica

- 1980modifica

- Costi dei menu e concorrenza imperfettamodifica

- Il modello di contratti scaglionati Calvo

- Fallimento del coordinamentomodifica

- Fallimenti del mercato del lavoro: efficienza wagesEdit

- 1990modifica

- La nuova sintesi neoclassicamodifica

- Regola di Taylor

- La nuova curva Keynesiana Phillips

- La scienza della politica monetariamodifica

- 2000modifica

- L’introduzione di imperfettamente concorrenziali lavoro marketsEdit

- Lo sviluppo di modelli DSGE complessi.Edit

- Sticky informationEdit

- 2010sEdit

1970modifica

La prima ondata di Nuova economia keynesiana si sviluppò alla fine degli anni 1970. Il primo modello di informazioni appiccicose fu sviluppato da Stanley Fischer nel suo articolo del 1977, Contratti a lungo termine, aspettative razionali e la regola ottimale dell’offerta di moneta. Ha adottato un modello di contratto” sfalsato “o” sovrapposto”. Supponiamo che ci siano due sindacati nell’economia, che a turno scelgono i salari. Quando è il turno di un sindacato, sceglie i salari che fisserà per i prossimi due periodi. Questo è in contrasto con John B. Il modello di Taylor in cui il salario nominale è costante durante la vita contrattuale, come è stato successivamente sviluppato nei suoi due articoli, uno nel 1979 “Scaglionamento dei salari in un modello macro”. e uno nel 1980 “Dinamiche aggregate e contratti scaglionati”. Entrambi i contratti Taylor e Fischer condividono la caratteristica che solo i sindacati che fissano il salario nel periodo corrente utilizzano le ultime informazioni: i salari nella metà dell’economia riflettono ancora le vecchie informazioni. Il modello Taylor aveva salari nominali appiccicosi oltre alle informazioni appiccicose: i salari nominali dovevano essere costanti per tutta la durata del contratto (due periodi). Queste prime nuove teorie keynesiane erano basate sull’idea di base che, dati i salari nominali fissi, un’autorità monetaria (banca centrale) può controllare il tasso di occupazione. Poiché i salari sono fissati a un tasso nominale, l’autorità monetaria può controllare il salario reale (valori salariali corretti per l’inflazione) modificando l’offerta di moneta e quindi influenzare il tasso di occupazione.

1980modifica

Negli anni ‘ 80 è stato sviluppato il concetto chiave di utilizzare i costi dei menu in un quadro di concorrenza imperfetta per spiegare la viscosità dei prezzi. Il concetto di un costo forfettario (costo del menu) per cambiare il prezzo è stato originariamente introdotto da Sheshinski e Weiss (1977) nel loro articolo che esamina l’effetto dell’inflazione sulla frequenza delle variazioni dei prezzi. L’idea di applicarlo come teoria generale della rigidità dei prezzi nominali è stata contemporaneamente avanzata da diversi economisti nel 1985-6. George Akerlof e Janet Yellen hanno avanzato l’idea che a causa della razionalità limitata le aziende non vorranno cambiare il loro prezzo a meno che il beneficio non sia più di una piccola quantità. Questa razionalità limitata porta all’inerzia dei prezzi e dei salari nominali che può portare a fluttuazioni della produzione a prezzi e salari nominali costanti. Gregory Mankiw ha preso l’idea del costo del menu e si è concentrato sugli effetti sul benessere dei cambiamenti nella produzione derivanti dai prezzi appiccicosi. Anche Michael Parkin ha avanzato l’idea. Sebbene l’approccio inizialmente si concentrasse principalmente sulla rigidità dei prezzi nominali, è stato esteso ai salari e ai prezzi da Olivier Blanchard e Nobuhiro Kiyotaki nel loro influente articolo Concorrenza monopolistica e effetti della domanda aggregata . Huw Dixon e Claus Hansen hanno dimostrato che anche se i costi del menu si applicassero a un piccolo settore dell’economia, ciò influenzerebbe il resto dell’economia e porterebbe i prezzi nel resto dell’economia a diventare meno sensibili ai cambiamenti della domanda.

Mentre alcuni studi hanno suggerito che i costi dei menu sono troppo piccoli per avere un impatto molto aggregato, Laurence Ball e David Romer hanno dimostrato nel 1990 che le rigidità reali potrebbero interagire con le rigidità nominali per creare uno squilibrio significativo. Rigidità reali si verificano ogni volta che un’impresa è lenta ad adeguare i suoi prezzi reali in risposta a un contesto economico in evoluzione. Ad esempio, un’impresa può affrontare rigidità reali se ha potere di mercato o se i suoi costi per i fattori produttivi e i salari sono bloccati da un contratto. Ball e Romer hanno sostenuto che le rigidità reali nel mercato del lavoro mantengono alti i costi di un’azienda, il che rende le aziende riluttanti a tagliare i prezzi e perdere entrate. La spesa creata dalle rigidità reali combinate con il costo del menu del cambiamento dei prezzi rende meno probabile che l’azienda tagli i prezzi a un livello di compensazione del mercato.

Anche se i prezzi sono perfettamente flessibili, una concorrenza imperfetta può influenzare l’influenza della politica fiscale in termini di moltiplicatore. Huw Dixon e Gregory Mankiw hanno sviluppato in modo indipendente semplici modelli di equilibrio generale che mostrano che il moltiplicatore fiscale potrebbe aumentare con il grado di concorrenza imperfetta nel mercato della produzione. La ragione di ciò è che la concorrenza imperfetta nel mercato della produzione tende a ridurre il salario reale, portando la famiglia a sostituire lontano dal consumo verso il tempo libero. Quando la spesa pubblica è aumentata, il corrispondente aumento della tassazione forfettaria provoca sia il tempo libero che il consumo a diminuire (supponendo che siano entrambi un bene normale). Maggiore è il grado di concorrenza imperfetta sul mercato della produzione, minore è il salario reale e quindi più la riduzione si ripercuote sul tempo libero (cioè le famiglie lavorano di più) e meno sui consumi. Quindi il moltiplicatore fiscale è inferiore a uno, ma aumenta nel grado di concorrenza imperfetta nel mercato della produzione.

Il modello di contratti scaglionati Calvo

Nel 1983 Guillermo Calvo scrisse “Prezzi scaglionati in un quadro di massimizzazione dell’utilità”. L’articolo originale è stato scritto in un quadro matematico a tempo continuo, ma al giorno d’oggi è utilizzato principalmente nella sua versione a tempo discreto. Il modello Calvo è diventato il modo più comune per modellare la rigidità nominale nei nuovi modelli keynesiani. Esiste una probabilità che l’impresa possa ripristinare il suo prezzo in un qualsiasi periodo h (il tasso di pericolo), o equivalentemente la probabilità (1-h) che il prezzo rimanga invariato in quel periodo (il tasso di sopravvivenza). La probabilità h è talvolta chiamata “probabilità Calvo” in questo contesto. Nel modello Calvo la caratteristica fondamentale è che il price-setter non sa per quanto tempo il prezzo nominale rimarrà in vigore, a differenza del modello Taylor in cui la durata del contratto è nota ex ante.

Fallimento del coordinamentomodifica

Il fallimento del coordinamento è stato un altro importante nuovo concetto keynesiano sviluppato come un’altra potenziale spiegazione per le recessioni e la disoccupazione. Nelle recessioni una fabbrica può andare inattiva anche se ci sono persone disposte a lavorarci, e persone disposte a comprare la sua produzione se avessero un lavoro. In un simile scenario, le flessioni economiche sembrano essere il risultato di un fallimento di coordinamento: la mano invisibile non riesce a coordinare il solito, ottimale, flusso di produzione e consumo. Il documento di Russell Cooper e Andrew John del 1988 Coordinating Coordination Failures in Keynesian Models esprimeva una forma generale di coordinamento come modelli con equilibri multipli in cui gli agenti potevano coordinarsi per migliorare (o almeno non danneggiare) ciascuna delle loro rispettive situazioni. Cooper e John hanno basato il loro lavoro su modelli precedenti, tra cui il modello di cocco di Peter Diamond del 1982, che ha dimostrato un caso di fallimento del coordinamento che coinvolge la ricerca e la teoria della corrispondenza. Nel modello di Diamond i produttori hanno maggiori probabilità di produrre se vedono altri produrre. L’aumento di possibili partner commerciali aumenta la probabilità che un determinato produttore trovi qualcuno con cui commerciare. Come in altri casi di fallimento del coordinamento, il modello di Diamond ha molteplici equilibri e il benessere di un agente dipende dalle decisioni degli altri. Il modello di Diamond è un esempio di” esternalità del mercato spesso ” che fa sì che i mercati funzionino meglio quando più persone e aziende vi partecipano. Altre potenziali fonti di fallimento del coordinamento includono profezie che si autoavverano. Se un’azienda prevede un calo della domanda, potrebbe ridurre l’assunzione. Una mancanza di posti di lavoro vacanti potrebbe preoccupare i lavoratori che poi ridurre il loro consumo. Questo calo della domanda soddisfa le aspettative dell’azienda, ma è interamente dovuto alle azioni proprie dell’azienda.

Fallimenti del mercato del lavoro: efficienza wagesEdit

Nuovi Keynesiani offerto spiegazioni per il fallimento del mercato del lavoro per cancellare. In un mercato walrasiano, i lavoratori disoccupati offrono i salari fino a quando la domanda di lavoratori soddisfa l’offerta. Se i mercati sono walrasiani, i ranghi dei disoccupati sarebbero limitati ai lavoratori che transitano tra posti di lavoro e lavoratori che scelgono di non lavorare perché i salari sono troppo bassi per attirarli. Hanno sviluppato diverse teorie che spiegano perché i mercati potrebbero lasciare disoccupati i lavoratori volenterosi. La più importante di queste teorie, i nuovi Keynesiani era la teoria dei salari di efficienza utilizzata per spiegare gli effetti a lungo termine della disoccupazione precedente, in cui gli aumenti a breve termine della disoccupazione diventano permanenti e portano a livelli più elevati di disoccupazione nel lungo periodo.

Nei modelli salariali di efficienza, i lavoratori sono pagati a livelli che massimizzano la produttività invece di cancellare il mercato. Ad esempio, nei paesi in via di sviluppo, le imprese potrebbero pagare più di un tasso di mercato per garantire che i loro lavoratori possano permettersi un’alimentazione sufficiente per essere produttivi. Le imprese potrebbero anche pagare salari più alti per aumentare la lealtà e il morale, possibilmente portando a una migliore produttività. Le imprese possono anche pagare salari superiori al mercato per evitare di sottrarsi. I modelli sfuggenti erano particolarmente influenti.Il documento di Carl Shapiro e Joseph Stiglitz del 1984 Equilibrium Unemployment as a Worker Discipline Device ha creato un modello in cui i dipendenti tendono ad evitare il lavoro a meno che le imprese non possano monitorare lo sforzo dei lavoratori e minacciare di rallentare i dipendenti con la disoccupazione. Se l’economia è in piena occupazione, uno shirker licenziato si sposta semplicemente in un nuovo lavoro. Le singole imprese pagano ai loro lavoratori un premio rispetto al tasso di mercato per garantire che i loro lavoratori preferiscano lavorare e mantenere il loro lavoro attuale invece di sottrarsi e rischiare di dover passare a un nuovo lavoro. Poiché ogni azienda paga più dei salari di compensazione del mercato, il mercato del lavoro aggregato non riesce a cancellare. Questo crea un pool di lavoratori disoccupati e aggiunge alla spesa di essere licenziato. I lavoratori non solo rischiano un salario più basso, rischiano di rimanere bloccati nel pool di disoccupati. Mantenere i salari al di sopra dei livelli di compensazione del mercato crea un serio disincentivo a sottrarsi che rende i lavoratori più efficienti anche se lascia alcuni lavoratori volenterosi disoccupati.

1990modifica

La nuova sintesi neoclassicamodifica

Nei primi anni 1990, gli economisti iniziarono a combinare gli elementi della nuova economia keynesiana sviluppata negli anni 1980 e precedenti con la teoria del ciclo economico reale. I modelli RBC erano dinamici ma assumevano una concorrenza perfetta; i nuovi modelli keynesiani erano principalmente statici ma basati su una concorrenza imperfetta. La nuova sintesi neoclassica combinava essenzialmente gli aspetti dinamici della RBC con la concorrenza imperfetta e le rigidità nominali dei nuovi modelli keynesiani. Tack Yun è stato uno dei primi a farlo, in un modello che utilizzava il modello di prezzo Calvo. Goodfriend e King hanno proposto un elenco di quattro elementi che sono centrali per la nuova sintesi: ottimizzazione intertemporale, aspettative razionali, concorrenza imperfetta e costosi aggiustamenti dei prezzi (costi del menu). Goodfriend e King trovano anche che i modelli di consenso producono alcune implicazioni politiche: mentre la politica monetaria può influenzare la produzione reale nel breve periodo, ma non c’è un trade-off a lungo termine: il denaro non è neutrale nel breve periodo, ma lo è nel lungo periodo. L’inflazione ha effetti negativi sul benessere. È importante che le banche centrali mantengano la credibilità attraverso politiche basate su regole come il targeting per inflazione.

Regola di Taylor

Nel 1993, John B Taylor formulò l’idea di una regola di Taylor, che è una forma ridotta approssimazione della reattività del tasso di interesse nominale, come stabilito dalla banca centrale, alle variazioni dell’inflazione, della produzione o di altre condizioni economiche. In particolare, la regola descrive come, per ogni aumento dell’inflazione dell’uno per cento, la banca centrale tende ad aumentare il tasso di interesse nominale di oltre un punto percentuale. Questo aspetto della regola è spesso chiamato il principio di Taylor. Sebbene tali regole forniscano deleghe concise e descrittive per la politica delle banche centrali, in pratica non sono esplicitamente considerate proscrittivamente dalle banche centrali quando fissano i tassi nominali.

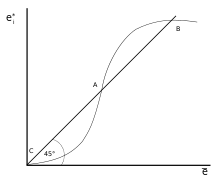

La versione originale di Taylor della regola descrive come il tasso di interesse nominale risponde alle differenze tra i tassi di inflazione effettivi e i tassi di inflazione target e tra il Prodotto interno lordo effettivo (PIL) e il PIL potenziale:

i t = π t + r t + + a π ( π t − π t t) + a y ( y t − y t∗). Il nostro sito utilizza cookie tecnici e di terze parti per migliorare la tua esperienza di navigazione.}

In questa equazione, i t {\displaystyle \, i_ {t}\,}

è il tasso di interesse nominale a breve termine (ad es. il tasso di fondi monetari federali negli stati UNITI, la Banca d’Inghilterra, il tasso di base nel regno UNITO), π t {\displaystyle \,\pi _{t}\,}

è il tasso di inflazione misurata dal deflatore del PIL, π t ∗ {\displaystyle \pi _{t}^{*}}

è il tasso di inflazione, r t ∗ {\displaystyle r{t}^{*}}

è l’assunto di equilibrio del tasso di interesse reale, y t {\displaystyle \,y_{t}\,}

è il logaritmo del PIL reale, e y t ∗ {\displaystyle y_{t}^{*}}

è il logaritmo dell’output potenziale, determinato da un andamento lineare.

La nuova curva Keynesiana Phillips

La nuova curva Keynesiana Phillips è stata originariamente derivata da Roberts nel 1995 e da allora è stata utilizzata nella maggior parte dei nuovi modelli Keynesiani DSGE all’avanguardia. La nuova curva di Phillips keynesiana afferma che l’inflazione di questo periodo dipende dalla produzione corrente e dalle aspettative dell’inflazione del prossimo periodo. La curva è derivata dal modello dinamico Calvo dei prezzi e in termini matematici è:

π t = β E t + κ y t {\displaystyle \pi _{t}=\beta _ {t}+\kappa y_{t}}

L’attuale periodo t aspettative del prossimo periodo di inflazione sono incorporati come β E t {\displaystyle \beta _ {t}}

, dove β {\displaystyle \beta }

è il fattore di sconto. La costante κ {\displaystyle \kappa }

cattura la risposta di inflazione di uscita, ed è in gran parte determinato dalla probabilità di cambiare il prezzo in qualsiasi periodo, che è h {\displaystyle h}

: κ = h 1 − h γ {\displaystyle \kappa ={\frac {h}{1-h}}\gamma }

.

I prezzi nominali meno rigidi sono (più alto è h {\displaystyle h}

), maggiore è l’effetto della produzione sull’inflazione corrente.

La scienza della politica monetariamodifica

Le idee sviluppate negli anni ‘ 90 sono state messe insieme per sviluppare il nuovo equilibrio generale stocastico dinamico keynesiano utilizzato per analizzare la politica monetaria. Questo è culminato nel tre equazione nuovo modello Keynesiano trovato nel sondaggio di Richard Clarida, Jordi Gali, e Mark Gertler nel Journal of Economic Literature,. Combina le due equazioni della nuova curva di Phillips keynesiana e della regola di Taylor con la curva dinamica IS derivata dall’equazione del consumo dinamico ottimale (equazione di Eulero della famiglia).

y t = y t + 1 + 1 s ( i t − E t π t + 1 ) + v t {\displaystyle y_{t}=y_{t+1}+{\frac {1}{\sigma }}(i_{t}- _ {t}\pi _{t+1})+v_{t}}

Queste tre equazioni formano un modello relativamente semplice che può essere utilizzato per l’analisi teorica delle questioni di politica. Tuttavia, il modello è stato semplificato in alcuni aspetti (ad esempio, non c’è capitale o investimento). Inoltre, non funziona bene empiricamente.

2000modifica

Nel nuovo millennio ci sono stati diversi progressi nella nuova economia keynesiana.

L’introduzione di imperfettamente concorrenziali lavoro marketsEdit

Mentre i modelli degli anni 1990 focalizzata sulla appiccicoso prezzi nel mercato di produzione, nel 2000 Christopher Erceg, Dale Henderson e Andrew Levin ha adottato il Blanchard e Kiyotaki modello di sindacalizzati mercati del lavoro, combinando con il Calvo approccio dei prezzi e introdotto in un nuovo Keynesiano modello DSGE.

Lo sviluppo di modelli DSGE complessi.Edit

Per avere modelli che funzionassero bene con i dati e potessero essere utilizzati per simulazioni di policy, sono stati sviluppati nuovi modelli Keynesiani piuttosto complicati con diverse funzionalità. Documenti seminali sono stati pubblicati da Frank Smets e Rafael Wouters e anche Lawrence J. Christiano, Martin Eichenbaum e Charles Evans Le caratteristiche comuni di questi modelli inclusi:

- persistenza dell’abitudine. L’utilità marginale del consumo dipende dal consumo passato.

- Calvo prezzi in entrambi i mercati di produzione e di prodotto, con indicizzazione in modo che quando i salari ei prezzi non vengono reimpostati in modo esplicito, vengono aggiornati per l’inflazione.

- costi di adeguamento del capitale e utilizzazione variabile del capitale.

- nuovi shock

- shock della domanda, che influenzano l’utilità marginale del consumo

- shock di markup che influenzano il markup desiderato del prezzo rispetto al costo marginale.

- la politica monetaria è rappresentata da una regola di Taylor.

- Metodi di stima bayesiana.

Sticky informationEdit

L’idea di Sticky information trovata nel modello di Fischer fu successivamente sviluppata da Gregory Mankiw e Ricardo Reis. Ciò ha aggiunto una nuova funzionalità al modello di Fischer: c’è una probabilità fissa che puoi ripianificare i tuoi salari o prezzi ogni periodo. Utilizzando i dati trimestrali, hanno assunto un valore del 25%: cioè, ogni trimestre il 25% delle aziende/sindacati scelti a caso può pianificare una traiettoria dei prezzi attuali e futuri sulla base delle informazioni attuali. Quindi, se consideriamo il periodo corrente: il 25% dei prezzi sarà basato sulle ultime informazioni disponibili; il resto su informazioni che erano disponibili quando l’ultima volta sono stati in grado di ripianificare la loro traiettoria di prezzo. Mankiw e Reis hanno scoperto che il modello di informazioni appiccicose forniva un buon modo per spiegare la persistenza dell’inflazione.

I modelli di informazioni adesive non hanno rigidità nominale: le imprese o i sindacati sono liberi di scegliere prezzi o salari diversi per ciascun periodo. Sono le informazioni che sono appiccicose, non i prezzi. Così, quando un’azienda ottiene fortunato e può ri-pianificare i suoi prezzi attuali e futuri, sceglierà una traiettoria di quello che crede saranno i prezzi ottimali ora e in futuro. In generale, ciò comporterà l’impostazione di un prezzo diverso ogni periodo coperto dal piano. Questo è in contrasto con l’evidenza empirica sui prezzi. Ci sono ora molti studi sulla rigidità dei prezzi in diversi paesi: gli Stati Uniti, l’Eurozona, il Regno Unito e altri. Tutti questi studi dimostrano che, mentre vi sono alcuni settori in cui i prezzi cambiano frequentemente, vi sono anche altri settori in cui i prezzi rimangono fissi nel tempo. La mancanza di prezzi appiccicosi nel modello di informazioni appiccicose è incoerente con il comportamento dei prezzi nella maggior parte dell’economia. Ciò ha portato a tentativi di formulare un modello di “doppia viscosità” che combina informazioni appiccicose con prezzi appiccicosi.

2010sEdit

Gli anni 2010 hanno visto lo sviluppo di modelli che incorporavano l’eterogeneità delle famiglie nel nuovo quadro keynesiano standard, comunemente indicato come modelli `HANK’ (HANK Agent New Keynesian). Oltre ai prezzi appiccicosi, un tipico modello di HANK presenta un rischio di reddito idiosincratico non assicurato che dà origine a una distribuzione della ricchezza non degenerata. I primi modelli con queste due caratteristiche includono Oh e Reis (2012), McKay e Reis (2016) e Guerrieri e Lorenzoni (2017).

Il nome “HANK model” è stato coniato da Greg Kaplan, Benjamin Moll e Gianluca Violante in un documento del 2018 che inoltre modella le famiglie come accumulando due tipi di beni, uno liquido l’altro illiquido. Ciò si traduce in una ricca eterogeneità nella composizione del portafoglio tra le famiglie. In particolare, il modello si adatta alle prove empiriche presentando una grande quota di famiglie che detengono poca ricchezza liquida: le famiglie “hand-to-mouth”. Coerentemente con l’evidenza empirica, circa due terzi di queste famiglie detengono quantità non banali di ricchezza illiquida, nonostante detengano poca ricchezza liquida. Queste famiglie sono conosciute come famiglie benestanti, un termine introdotto in uno studio del 2014 sulle politiche di stimolo fiscale di Kaplan e Violante.

L’esistenza di famiglie benestanti nei nuovi modelli keynesiani è importante per gli effetti della politica monetaria, perché il comportamento di consumo di quelle famiglie è fortemente sensibile alle variazioni del reddito disponibile, piuttosto che alle variazioni del tasso di interesse (cioè il prezzo del consumo futuro rispetto al consumo corrente). Il corollario diretto è che la politica monetaria viene trasmessa principalmente attraverso effetti di equilibrio generale che funzionano attraverso il reddito da lavoro delle famiglie, piuttosto che attraverso la sostituzione intertemporale, che è il principale canale di trasmissione nei nuovi modelli keynesiani (RANK) degli agenti rappresentativi.

Vi sono due implicazioni principali per la politica monetaria. In primo luogo, la politica monetaria interagisce fortemente con la politica fiscale, a causa del fallimento dell’equivalenza ricardiana a causa della presenza di famiglie mano a bocca. In particolare, le variazioni del tasso di interesse spostano il vincolo di bilancio del governo e la risposta fiscale a questo cambiamento influisce sul reddito disponibile delle famiglie. In secondo luogo, gli shock monetari aggregati non sono neutrali dal punto di vista distributivo, poiché incidono sul rendimento del capitale, che colpisce in modo diverso le famiglie con diversi livelli di ricchezza e attività.